O que é e-commerce não vinculado ?

Formado por estabelecimentos sem centros de distribuição, sem filiais e sem vendas presenciais, e que se limitam a comercializar suas mercadorias no varejo, em plataformas digitais ou por telemarketing.

Benefício Fiscal – Tratamento Tributário Setorial(TTS)

O TTS/E-commerce é um incentivo fiscal aplicável às vendas no âmbito digital e de telemarketing,tais como:

· Diferimento do ICMS na aquisição de ativo imobilizado,

· Diferimento do Difal na aquisição de ativo imobilizado de outros Estados,

· Dispensa do ICMS Substituição Tributária na aquisição de mercadorias,

· Crédito presumido de ICMS.

Como obter o Benefício Fiscal?

Para obtê-lo, interessados devem acessar o Sistema Integrado de Administração da Receita Estadual (Siare) e requerer a concessão por meio da modalidade Regime Especial Automatizado (e-PTA/RE Automatizado).

Após escolher o regime pretendido e concordar com os termos, o contribuinte em condição de emitir o atestado de regularidade fiscal receberá o Documento de Arrecadação Estadual (DAE) para pagamento da taxa de expediente. Caso não haja pendências, o benefício estará em vigor em cerca de uma hora.

Restrições ao Benefício Fiscal:

Optantes do Simples Nacional não estão contemplados, em razão da incompatibilidade do regime simplificado de tributação em relação à apuração do imposto devido na aplicação dos tratamentos tributários setoriais.

As vendas não podem ser presenciais.

Modificações Recentes 2023:

Em comunicado encaminhado aos contribuintes a concessão do Regime Especial relativo ao TTS/E-commerce na modalidade Não Vinculado, no rito do e-PTA-RE-Automatizado, está condicionado a que o contribuinte:

1º - Tenha atividade principal de comércio varejista classificada na Divisão 47 da Seção G da Classificação Nacional de Atividades Econômicas – CNAE-F, observando o item 3 abaixo;

2º - Não tenha qualquer estabelecimento, matriz ou filial, independente da CNAE;

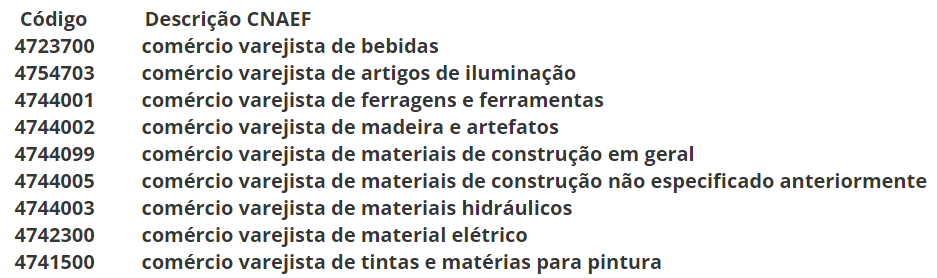

3º - Não esteja enquadrado nas seguintes CNAE-F:

Ressaltamos que as restrições impostas pelas novas regras de concessão acima, dizem respeito apenas à concessão automatizada. Não há restrição para as empresas solicitarem o regime especial do TTS/E-commerce não vinculado na forma usual não automatizada.

Diferença entre pedido automatizado e pedido convencional:

No pedido automatizado, a análise da solicitação é 100% eletrônica, não havendo a análise pessoal de um fiscal do Estado. Assim o deferimento do regime especial é praticamente imediato.

Já no pedido convencional, a solicitação após protocolada, é encaminhada à Delegacia Fiscal do contribuinte para uma análise e emissão do parecer fiscal. Assim, obrigatoriamente haverá uma análise pessoal de um auditor fiscal da Receita Estadual, podendo haver diligências até o endereço da empresa para comprovar que a mesma atende aos requisitos do RET. Em seguida, após emissão do parecer fiscal o processo é encaminhado para a Superintendência de Tributação – Sutri em Belo Horizonte, onde é realizada a análise pelos auditores da Sutri para deferimento ou não do pedido. Vale ressaltar que esse processo leva em média 180 dias.

Análise Detalhada:

Dessa forma, reforçamos sempre a necessidade da realização de uma análise detalhada antes da realização do pedido, considerando as peculiaridades do negócio e para avaliar a melhor forma de solicitação, visando otimizar o benefício e adequá-lo o máximo possível às necessidades da empresa.

Fonte: SUTRI- Superintendência de Tributação MG.